Desde octubre del 2021 se observa que el dinero en poder de la gente crece por encima de la emisión monetaria. Esto es un indicio de que aumenta la velocidad de circulación del dinero. Es un riesgo porque significa que el Banco Central pierde capacidad de control de la inflación y, por lo tanto, del dólar. Esto es lo que se viendo en el mercado.

En economías altamente inflacionarias un fenómeno que hay que tener siempre presente es que la emisión monetaria del Banco Central pasa a estar determinada por las necesidades fiscales, divorciándose de la demanda de dinero que tiene la gente. Esto es lo que se está observando en Argentina y es la explicación monetaria de la aceleración inflacionaria.

La emisión monetaria del Banco Central es la base monetaria más las Leliq y pases que el propio Banco Central emite para absorber base monetaria. La demanda de dinero por parte de la gente puede asociarse con la evolución del dinero en efectivo, en cuentas corrientes, cajas de ahorro y plazos fijos de la gente. Esto es el dinero en poder de la gente.

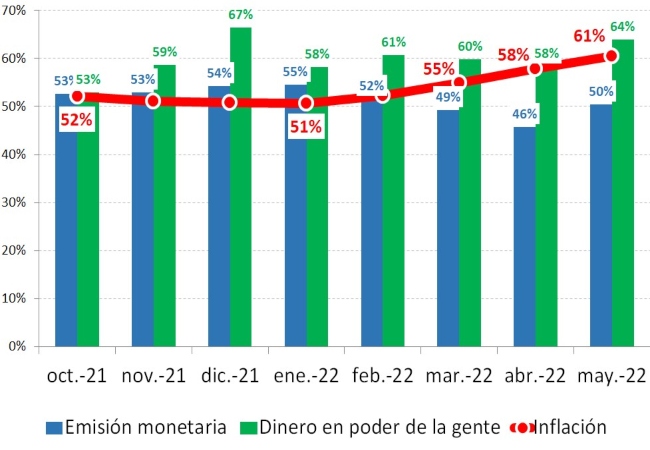

Obsérvese la evolución anual que vienen teniendo la emisión monetaria, el dinero en poder de la gente y la tasa de inflación.

Emisión, dinero en poder de la gente e inflación

Fuente: LP Consulting en base a BCRA e INDEC

En octubre del 2021, las tres variables venían creciendo al 52 / 53%. A partir de ese momento el dinero en poder de la gente empieza a crecer más que la emisión monetaria. Esto se produce porque el dinero en poder de la gente se multiplica por efecto del multiplicador bancario.

Esto es, el Banco Central emite dinero a través de los bancos en las cuentas de la gente. La gente no saca todo su dinero sino que va comprando cosas todos los días y los vendedores de esas cosas reciben el dinero y lo ponen en su banco. Luego, van haciendo pagos a sus proveedores quienes también reciben el dinero y lo deja en su banco. Así es como 100 pesos que emite el Banco Central pasan por 3 manos y 3 bancos y generan una suma de saldos bancarios de la gente que equivale a más de 100 pesos. Mientras pase por más manos, que vayan dejando una porción en las cuentas bancarias, el multiplicador aumenta.

Cuando el multiplicador aumenta es un indicio de que la velocidad de circulación del dinero está aumentando. Es lo que coloquialmente se dice en la jerga del mercado que el dinero le está “quemando” las manos a la gente, que significa que rápidamente se lo saca de encima y esto alimenta la inflación.

Nótese en el gráfico de arriba que, entre octubre 2021 y enero 2022, el dinero en poder de la gente empieza a crecer más que el emisión (el dinero empezó a “quemarle” las manos a la gente), cuando la inflación estaba estable en 52 / 51%.

A partir de febrero 2022, la emisión monetaria crece –incluso– a menor tasa, pero el crecimiento del dinero en poder de la gente sube y se coloca en 60%. No por casualidad es en febrero cuando la inflación empieza a despegar y levanta vuelo para colocarse también en el 60%.

Lo que está sucediendo es que, aun cuando ya la emisión monetaria aumente por debajo de la tasa de inflación (lo cual hace suponer que el stock de dinero se reduce en términos reales), el stock en manos de la gente crece por mayor circulación lo cual acelera la inflación.

El corolario de este fenómeno es que el Banco Central está viendo reducido su “poder de fuego” para controlar la inflación; es como que la inflación toma vida propia porque el dinero en poder de la gente toma vida propia, a raíz de que el dinero le “quema” las manos a la gente.

En palabras de Milton Friedman, no sube el stock de dinero. Sube la velocidad de circulación.

La mala noticia: en estas condiciones, la inflación va a seguir creciendo.

La pregunta: ¿Qué va a pasar con el dólar?

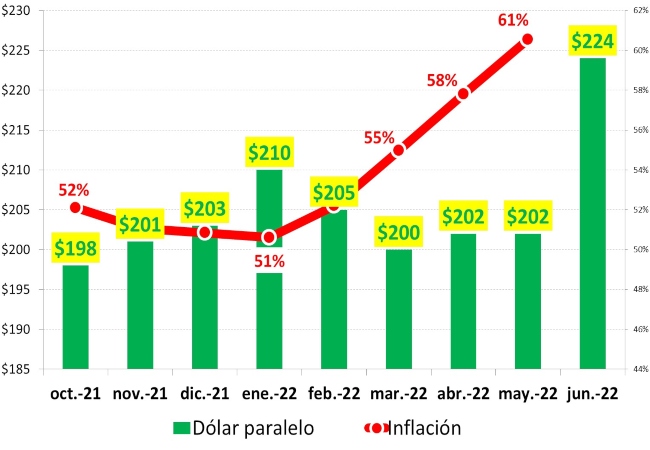

El gráfico debajo es más que elocuente.

Dólar paralelo e inflación

Fuente: LP Consulting en base a INDEC

Entre febrero y mayo de este año el dólar estuvo relativamente estable en, más o menos, los $200, aun cuando la inflación levantaba vuelo. La temporada de cosecha más los muy buenos precios internacionales seguramente que contribuyeron a mantener planchado el dólar paralelo, ya que es un secreto a voces que muchos dólares oficiales se filtran al mercado paralelo. De todas formas, aún con una buena oferta de dólares en el paralelo, dólar planchando con inflación de 60% es “dólar barato”. Por eso, el tirón que está teniendo el dólar paralelo.

En el fondo, no se trata de una corrida cambiaria. Es el dólar que acompaña la inflación como todos los otros precios de la economía. El segundo corolario es que, así como el Banco Central ya perdió “poder de fuego” para controlar la inflación con la emisión monetaria, también pierde “poder de fuego” para controlar el dólar paralelo dejando que se filtren dólares oficiales o con maniobras en el contado con liqui o en los futuros. El dólar paralelo va a acompañar la inflación. Nada raro.

Distinto es que pasará con el dólar oficial. Aquí toma importancia el reciente informe que emitió el Banco Central (http://www.bcra.gov.ar/Noticias/Reestructuracion-deuda-privada.asp) donde ensalza su política de prohibir la compra de dólares oficiales. Dice que gracias a estas prohibiciones, el Banco Central ahorró USD 26.635 millones. Habrá que ver cuánto más puede ahorrar con las prohibiciones y los pesos “quemándole” las manos a la gente.

Fuente: LP Consulting